编者按:本文来自微信公众号“动脉网”(ID:vcbeat),作者宁晨,36氪经授权发布。

据evaluateMedTech预测,到2020年,全年医疗器械市场将达4775亿美元。尽管市场馅饼令人垂涎,但不得不承认,现今全球医械市场仍然由几家国际性大公司主导。

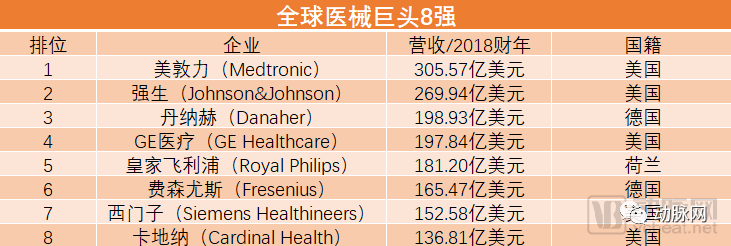

2019年年中,医械领域的大公司陆续发布2018/2019财年年报,为此动脉网在Medical Design&Outsourcing发布的医疗器械公司TOP100榜单上进行精简,取排名前8的公司制成医械八强榜与其做交叉比对。

值得一提的,纵观这8家的企业的发展历程,会发现大多遵循技术起家、扩大市场、并购转型的发展模式。通过梳理这八家企业在资本市场的活动,我们也试图回答为什么医械巨头到发展后期都无一例外成了“购物狂”。

由动脉网据各公司2018财年年报整理

巨头们都在买些什么

从2017/2018财年到2018/2019财年,榜单中的不少巨头都或多或少经历了业务调整(如巩固原主营业务、剥离副业等等),营收相比上一财年甚至年初预期出现了变动。而这些变化可以在巨头们2018年至今的商业活动中窥见一斑。

美敦力:医械龙头,蝉联榜首

即便美敦力近日在业务上有所剥离,在2017年到2019年间,公司仍是以并购为重的。从几起并购业务来看,一方面,美敦力依然注重骨科与外科领域的业务,并通过收购加以巩固;另一方面,美敦力进军手术机器人的趋势已经非常明朗。

强生:进军AI医疗+手术机器人

自2017开始,强生就在不断扩充对医疗器械公司的并购清单。到2019年初,强生共完成了9笔收购,其中最引人瞩目的莫过于以34亿美元收购外科手术机器人公司Auris Health。虽然Auris目前商业化的产品还只能应用于肺癌,但是强生收购的主要目的是为之前收购的Orthotaxy骨科辅助手术机器人做补充。

在强化器械板块的同时,强生也正在加速剥离其他业务,开始器械“大甩卖”。

自2017年开始,强生先后宣布停止运营并退出 Animas胰岛素泵业务、Codman神经外科手术业务。到目前为止,强生剥离了诊断业务、心血管支架业务、糖尿病业务和灭菌消毒业务后,其器械业务板块停留在了骨科、外科、眼科方面,并重点发展手术机器人技术。

以上举措不难看出强生器械进军AI医疗器械特别是手术机器人领域的决心。

丹纳赫:生命科学领域成主要发力点

1969年,丹纳赫的前身DMG房地产信托投资基金成立;1986年,公司改名丹纳赫,通过并购一步步实现了战略转型。丹纳赫的并购战略可以划分为四个阶段:以财务为导向、以业务为导向、以平台为导向和以提升行业影响力为导向。

需要特别提及的是,在第三阶段的2004年,丹纳赫通过收购Radiometer进入了医疗诊断领域。2005年,丹纳赫收购Leica Microsystems进入生命科学领域。通过这两次收购,丹纳赫建立起了自己的医疗诊断平台和生命科学平台,准备好了日后高速增长的动力引擎,并围绕这两个版块进行了一系列动作。

从1981到2019历经47次收购的丹纳赫即使在医械巨头中也可谓收购达人。特别是2019年对GE生命科学部门的生物制药业务(BioPharma)的收购,不仅让丹纳赫股价大涨,也让公司在2019年全年营收有望达到95亿美元,这将促使生命科学平台大幅超过医疗诊断平台的营收,成为丹纳赫最重要的业务平台。

GE医疗:剥离业务+并购公司,并行的发展战略

相比GE医疗在收购方面的发力,其在剥离业务方面甚至更值得一提。2019年开年,丹纳赫公司宣布将以214亿美元收购 GE 生命科学部门的生物制药业务(BioPharma)。该业务在2018年产生了约30亿美元的收入。受到该消息的刺激,GE股票当天开盘涨了超过11%。

不管是被剥离的BioPharma业务,还是被保留的 Pharmaceutical Diagnostics 业务,两者都是GE收购来的。比起GE的核心业务医学诊断影像,生命科学领域的业务都是相当晚才并入GE医疗。因此,BioPharma 业务能够跟丹纳赫的生命科学业务强强联合;而留下来的业务,可以为GE的影像设备继续提供配套的造影剂和分子成像耗材。而GE医疗也因此在股票市场上受惠。

飞利浦:数字健康时代到来

自2017年初以来,飞利浦进行了18次医疗技术收购,并在向医疗健康领域的技术供应商转型。在2017年-2018年间,飞利浦的收购方向除了医学影像科技外,还发力数字健康(如移动医疗App开发商、远程家庭护理监控平台等)、大数据医疗管理等综合性医疗服务领域。

飞利浦在医疗健康方面的转型有三个方面特征:第一,飞利浦逐步转化整合产品线形成主题,这个转型使得运作变得更整体化,更注重运作效率,去围绕相关主题运营;第二,已减少其对非医疗保健业务的兴趣,现在已经完全被业界认可为一个健康科技企业;第三,飞利浦从一个侧重设备和硬件的厂商,转化成一个在原有先进设备基础上,针对病人的关护全程和疾病周期来形成解决方案的企业。

费森尤斯:透析领域称王的医械巨头

位于德国的费森尤斯历史悠久,最早甚至可以追溯到15世纪。1912年,赫希药房的老板兼药剂师,爱德华·费森尤斯,正式成立了医药生产企业费森尤斯,主要负责生产特殊药剂,如治疗方案、血清试剂和鼻炎软膏等。1933年至1934年间,到20世纪50年代,费森尤斯新建了静脉注射用具的生产线。

从1966年起,公司的透析设备和透析器开始销售至各国外厂商,并在这一领域占得可观的市场份额。20世纪70年代,费森尤斯生产出全球第一台容量平衡腔控制超滤的血液透析机,并以此为契机逐步发展。目前费森尤斯已是全球领先的透析产品和服务供应商。

从20世纪开始,费森尤斯也和其他医械巨头一样走上并购的道路,除了收购可巩固主业的透析公司外,还开始收购医院等综合医疗服务提供商,以为公司全面转型做好准备。

西门子:影像业务是营收主力,诊断业务潜力大

靠医学成像设备发家的西门子医疗,其医学影像部门的核心地位不言而喻。西门子医疗在战略调整前,拥有影像诊断(包括超声诊断)、先进治疗和医学诊断三大业务,其中影像业务的营收远远高于另外两个部门。

在临床治疗方面,其2019年第一季度业绩较2018年同期有所下降。西门子医疗主要聚焦于心血管和肿瘤领域的治疗,但目前业务产品线并不多,考虑到“诊疗一体化”具有广阔前景,其资金投入或将加大。

此外,西门子医疗通过巨额收购建立了医学诊断产品线,成为了全球第二大的医学诊断公司,仅次于罗氏。医学诊断业务营收虽不如影像庞大,但行业整体增长率可与之比肩。西门子医疗额外看重Atellica解决方案,表示将在2019年对其进行优化以降低成本。

卡地纳:低调的多元化巨头

卡地纳的业务由四大部分组成,一是大规模药品供应和经销业务部。二是医疗产品和服务部。三是医药技术和服务部。四是自动化和信息服务部。其中,医药和医疗器械的销售仍然占到为它总营业额的95%以上。

于此同时,和众多医械巨头的发展方式一样,卡地纳也是通过并购大量的企业而迅速成长的,而业务范围之广超过了众多的以多元化著称的公司。

通过并购,卡地纳从单纯的医药医械批发商转变成全行业的服务商,为产业链上各个环节提供“引发惊喜”的服务,并通过这种服务,开创出一个前所未有的市场。

为什么巨头都成了并购狂

纵观医械八强的发展历史,会发现一次次规模、业务的扩张和数条战略性发展方针同时贯穿并都绕不开并购这一举措。

以美敦力为例,自上世纪90年代以来,美敦力完成了近100项并购交易,披露总规模超730亿美元,其中的几起并购还对美敦力的发展起了关键性的作用,让美敦力的旧有业务得到质的飞跃。

据此,我们可以梳理出医疗器械巨头典型的发展路径:

1.发展初期,公司大多以技术研发作为主要驱动力;

2.技术与产品成功落地后,公司开始实现市场营销规模化;

3.出于战略考量,公司开启了医疗器械巨头的必走之路——并购。总体来看,以技术驱动的医疗器械公司想要在行业称王必经整合之路。

对于这些巨头们而言,在历经技术驱动的洗礼、自身业务发展成熟和市场规模化之后,一方面会开始侧重市场端,却在研发方面则面临“船大难掉头”的局面。要想巩固自己的地位,避免被中小型创新公司颠覆,并购成了传统医械巨头们打破产品技术分割的直接手段。